5 октября вступил в силу новый приказ ФНС. В нем описан новый порядок уведомлений о счетах в банках за границей. Если вы резидент РФ и у вас есть счета или вклады в других странах — это для вас. Сообщать налоговой о ваших счетах стало проще. Но если не сообщить или просрочить, за это будут штрафовать.

Что нужно знать владельцам счетов за границей.

Самое важное, чтобы спать спокойно:

1. Вы должны сообщить налоговой о том, что открыли или закрыли счет в другой стране. На это есть месяц, а потом будет штраф.

2. Сообщать нужно специальным уведомлением — не в произвольной форме.

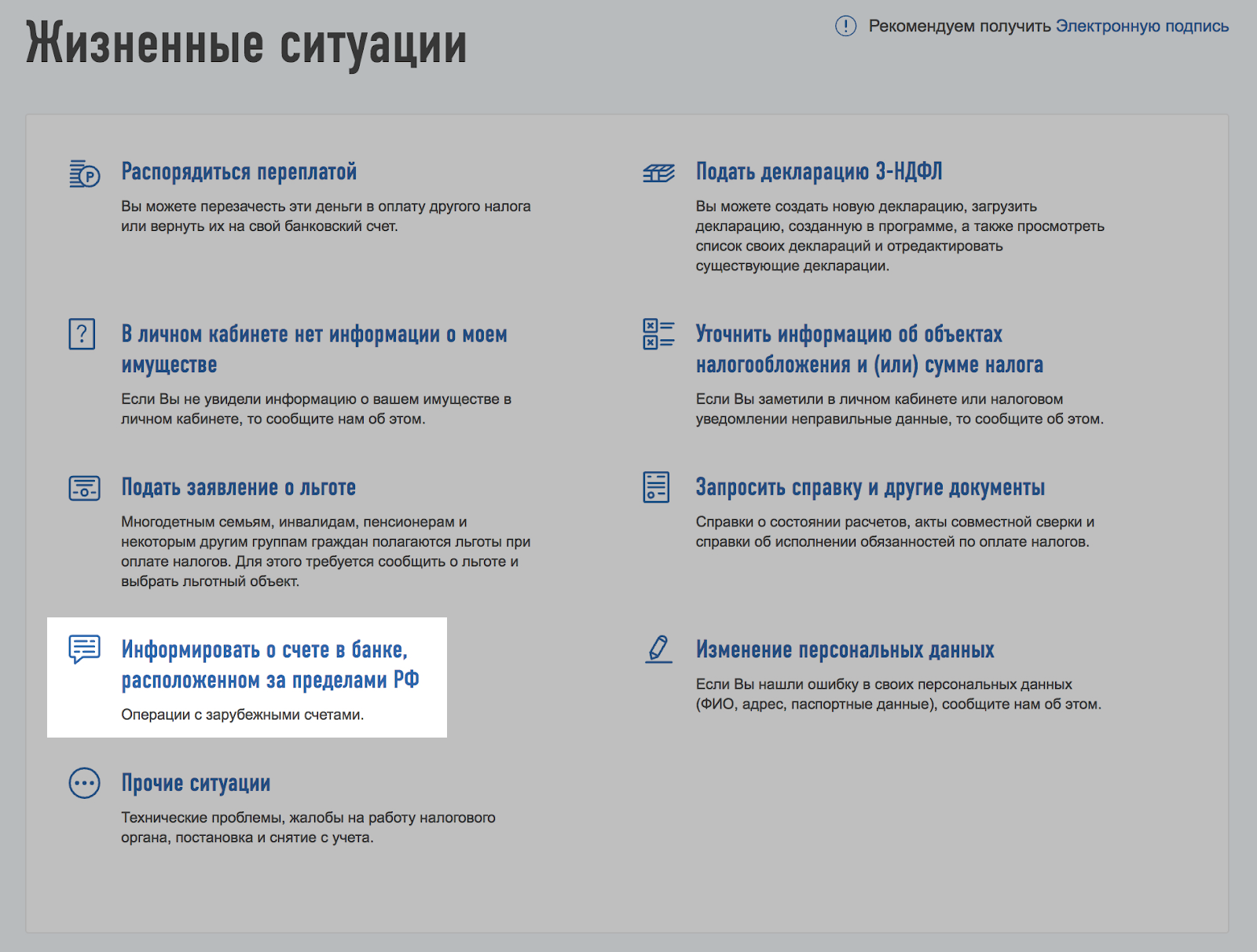

3. Проще всего подать уведомление через личный кабинет налогоплательщика.

4. До 1 июня следующего года нужно сдавать отчет о движении денег по счетам и вкладам за рубежом. Но не всем.

5. ИП и фирмы отчитываются о движении денег каждый квартал.

6. Из-за нарушений валютного законодательства можно потерять до 100% дохода. Это кроме штрафа за отчеты и уведомления

Что это за приказ

Если у человека или компании есть счет в другой стране, об этом нужно сообщить налоговой. О счетах в России рассказывать не нужно, потому что информацию передают банки. А вот о счетах в иностранных банках должен сообщить сам владелец счета. На это у него есть 30 дней. Сообщать нужно о том, что счет открылся, закрылся или у него изменились реквизиты. Так работает закон о валютном контроле. Сообщать о счетах — это обязанность.

Если сообщить о счете позже, то это нарушение, за которое штрафуют: людей — на 1500 рублей, а фирмы — на 100 000. Причем штраф выпишут, даже если сообщить, но не по правилам. А если совсем никак не сообщать, то, когда узнают, оштрафуют на 5000 рублей. Компаниям вообще не поздоровится: им светит 1 000 000 рублей штрафа.

Правила и формы для уведомлений утверждает ФНС. Для этого она и выпускает такие приказы: в них рассказано о том, как сообщать и по какой форме. С 5 октября работает новый приказ, а прежний утратил силу.

Как правильно сообщать о счетах за границей

Есть четыре способа сообщить налоговой, что вы открыли или закрыли счет в банке за пределами России. Или если у вас изменились реквизиты, причем не только счета, но и любого вклада.

Уведомление об открытии счета в иностранном банке

Лично. Уведомление нужно принести в налоговую по месту жительства. Если постоянной прописки нет, тогда по месту временной регистрации. Если и ее нет — то по месту расположения вашей недвижимости. А когда и недвижимости нет, можно сообщить в любую налоговую. Не подходят только те, которые занимаются регистрацией бизнеса.

По почте. Если не хотите приходить лично, можно отправить уведомление почтой даже из другой страны. Датой представления будет считаться день, когда вы отправили заказное письмо. Налоговую выбирают по тому же принципу, как для личного представления.

Через представителя. Допустим, сами вы приехать не можете, тогда уведомление за вас подает кто-то из родственников. Но при условии, что вы заранее сделали ему доверенность. Форма и сроки при этом не меняются.

В личном кабинете на nalog.ru. Теперь уведомления об иностранных счетах можно подать через интернет и вообще никуда не ходить. Заполняете форму, подписываете бесплатной неквалифицированной подписью — и все, ваша обязанность перед страной выполнена.

Отчет о движении денег по счетам за границей

Налоговая хочет знать не только о том, что у вас есть счет в иностранном банке, но и о том, сколько там денег. Для этого есть отдельный отчет — о движении денежных средств.

Начиная с 2015 года резиденты должны сдавать такие отчеты до 1 июня следующего года. Это тоже можно сделать через личный кабинет, лично и почтой. В отчете нет информации о каждой операции, но должно быть написано, сколько денег у вас было в начале года, сколько пришло, ушло и осталось. Отдельно по каждой валюте.

Форму такого отчета устанавливает правительство. И штрафы за него еще выше. В отчете два листа, но вторых должно быть столько, сколько счетов у вас за границей. Если неправильно заполнить или что-то скрыть, налоговая может об этом узнать: у нее есть инструменты для контроля. Тогда она потребует исправить и все равно оштрафует. Суммы штрафов зависят от длительности просрочки и количества нарушений.

Для организаций и ИП со счетами за границей все еще серьезнее: им нужно отчитываться каждый квартал и по другой форме. И штрафы там, конечно, выше.

Я гражданин РФ, но почти не бываю в России. Мне нужно сообщать что-то в налоговую?

Сообщать о заграничных счетах нужно только резидентам. Это могут быть и граждане РФ, и иностранцы. Но если резидент пробыл за границей в общей сложности больше 183 дней за календарный год, он может не отчитываться перед российской налоговой о своих иностранных счетах и вкладах.

Заметьте, вы можете быть резидентом, но уведомление и отчет при этом не подавать. Достаточно прожить за границей больше 183 дней именно за календарный год. К примеру, если в 2017 году вы больше полугода прожили за рубежом и ничего не подавали о своих счетах, вы не нарушили закон. И если в 2018 году будет так же, спокойно открывайте вклады и не рассказывайте о них налоговой: вам за это ничего не будет. Это федеральный закон, который работает с 2018 года.

Налоговый и валютный резидент — это не одно и то же. Их определяют по-разному. Не перепутайте, когда будете считать дни в загранпаспорте.

Еще не нужно сообщать о счетах, которые были закрыты до конца 2014 года. Это касается всех.

Я ничего не предоставлял. Что теперь делать?

С апреля 2016 года срок давности по таким нарушениям — два года. Вас все еще могут оштрафовать в течение двух лет после того срока, когда вы должны были отчитаться, но не отчитались. Чем больше просрочка, тем выше штраф.

По движениям средств за 2018 год нужно отчитаться до 1 июня 2019 года.

Зачем налоговой эта информация

Налоговая хочет знать о ваших счетах и доходе, который вы получаете. Так она сможет проверить, все ли налоги вы заплатили. Может быть, вы сдаете недвижимость за границей, а в российский бюджет ничего не платите. Или у вас вклад в швейцарском банке, а налогов нет. А может, вы продаете ценные бумаги или вообще совершаете операции, которые запрещены.

Все это налоговая хочет разузнать, чтобы что-нибудь вам доначислить. Штрафы за непредставление уведомлений — это еще цветочки. Иногда в российский бюджет придется заплатить 100% дохода, который вы получили в иностранном банке.

С валютным законодательством все строго. Прежде чем открывать счет за границей или заключать договор в долларах, лучше проконсультироваться с экспертом или хотя бы в отделе валютного контроля своего банка.